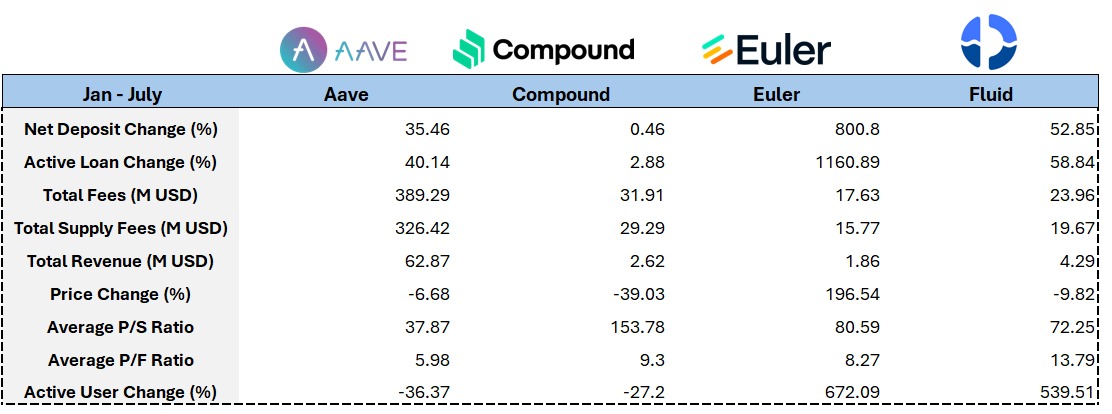

Analisis menyeluruh atas laporan keuangan protokol peminjaman terdepan dan platform staking ETH/SOL mengungkapkan bahwa sebuah proyek belum mencatatkan profit selama lima tahun terakhir.

- Strategi looping kini diandalkan dalam sektor DeFi lending, memperkuat posisi platform utama dan menyeleksi protokol yang lambat berinovasi sesuai dinamika pasar.

- Euler Finance mengalami lonjakan metrik utama dan harga token berkat framework EVK-nya, yang memberikan keleluasaan bagi siapa saja untuk membuat vault pinjaman sesuai kebutuhan. Untuk ke depan, integrasi peminjaman aset dunia nyata (RWA) diproyeksi menjadi katalis pertumbuhan baru.

- Aave sukses meraih pertumbuhan pesat di semester pertama 2025 dengan peluncuran USDe, PT-USDe, mekanisme mitigasi risiko Umbrella, serta ekspansi GHO ke lintas rantai.

- Lido Finance menunjukkan performa pendapatan yang impresif. Kini, prospek pertumbuhan sektor staking ETH semakin ditentukan oleh permintaan institusi besar—terutama Wall Street—atas imbal hasil staking ETH.

- Jito memperkuat tren kenaikan sejak kuartal II 2025 berkat keunggulan infrastruktur MEV, dominasi jitoSOL, dan makin luasnya kasus penggunaan penyetakan ulang (restaking) di ekosistemnya.

Apa saja sumber utama pendapatan protokol lending?

Pendapatan utama protokol berasal dari bunga pinjaman yang dihimpun dari seluruh posisi—baik aktif, sudah ditutup, maupun yang terkena likuidasi. Pendapatan ini dibagi dengan skema proporsional antara penyedia likuiditas dan kas DAO.

Jika suatu posisi pinjaman melampaui ambang batas Loan-to-Value (LTV), protokol akan menugaskan likuidator melakukan proses likuidasi. Tiap jenis aset memiliki penalti likuidasi yang berbeda-beda, dan protokol akan mengambil agunan, yang selanjutnya dilelang atau diproses melalui mekanisme likuidasi Fluid.

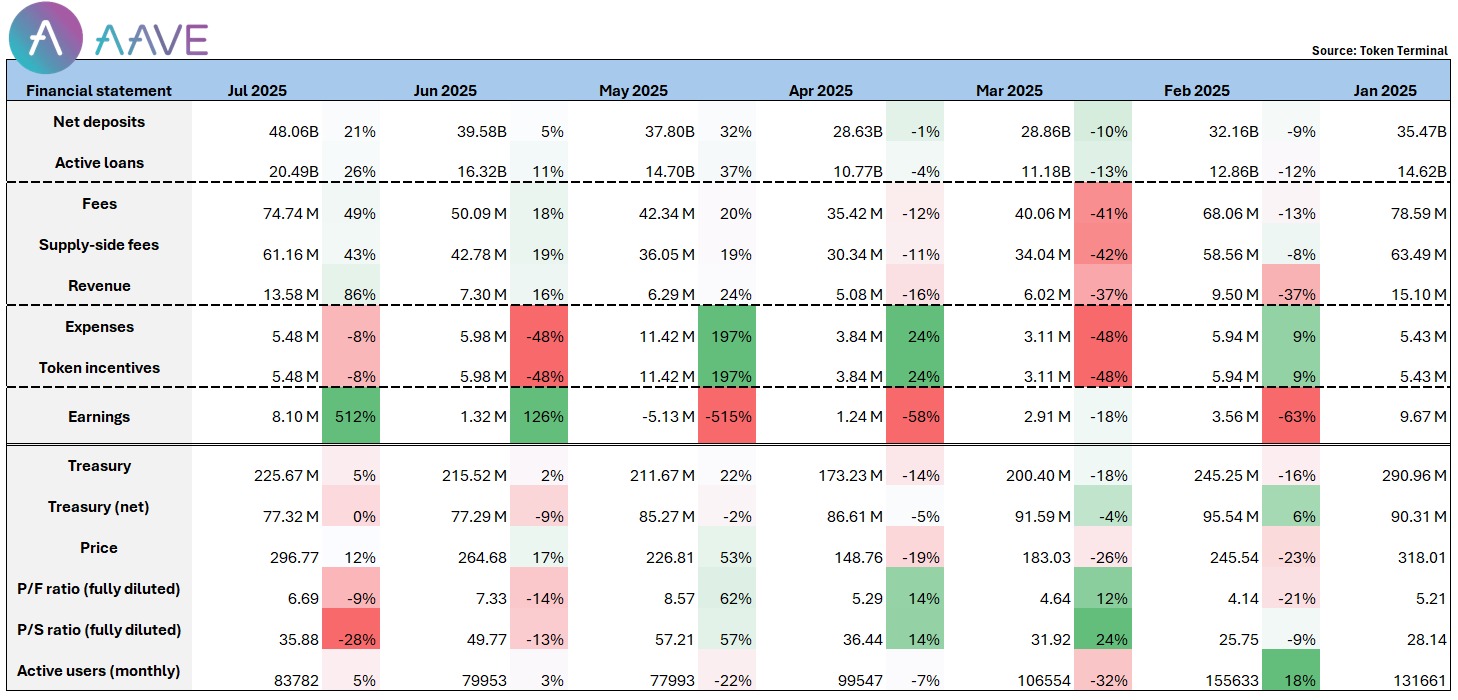

Apa pelajaran dari kinerja finansial Aave?

Pendapatan dan biaya protokol @aave mencapai puncaknya di awal tahun, lalu menyusut sejalan dengan koreksi pasar. Lonjakan yang terjadi pasca Mei utamanya disebabkan oleh peluncuran USDe dan PT-USDe yang menimbulkan permintaan looping besar, terutama lewat aset PT Pendle dan stablecoin Ethena.

Kurang dari satu minggu setelah peluncuran PT-sUSDe, Aave menerima deposit hampir $100 juta—indikasi lonjakan permintaan yang luar biasa.

Umbrella risk mechanism beroperasi mulai Juni dan menyerap dana perlindungan sekitar $300 juta. Stablecoin GHO milik Aave juga terus memperluas kehadiran lintas rantai, dengan volume sirkulasi $200 juta dan use case multichain yang terus tumbuh.

Beberapa faktor pendorong utama mengantar Aave mencatat rekor pada Juli:

-Total deposit bersih melejit di atas $4,8 miliar, menjadikan Aave pemilik TVL terbesar di platform;

- Laba bersih bulanan Juni meningkat hampir lima kali lipat hingga sekitar $8 juta;

- Jika dilihat dari rasio price-to-sales maupun price-to-earnings, valuasi Aave masih cukup rendah untuk sektornya.

Dengan momentum pertumbuhan yang solid dan produk yang matang, Aave berpeluang kuat menarik DeFi institusional lebih besar. Dari sisi pendapatan, TVL, dan profitabilitas, Aave konsisten mencatat rekor dan mempertegas statusnya sebagai pemimpin DeFi global.

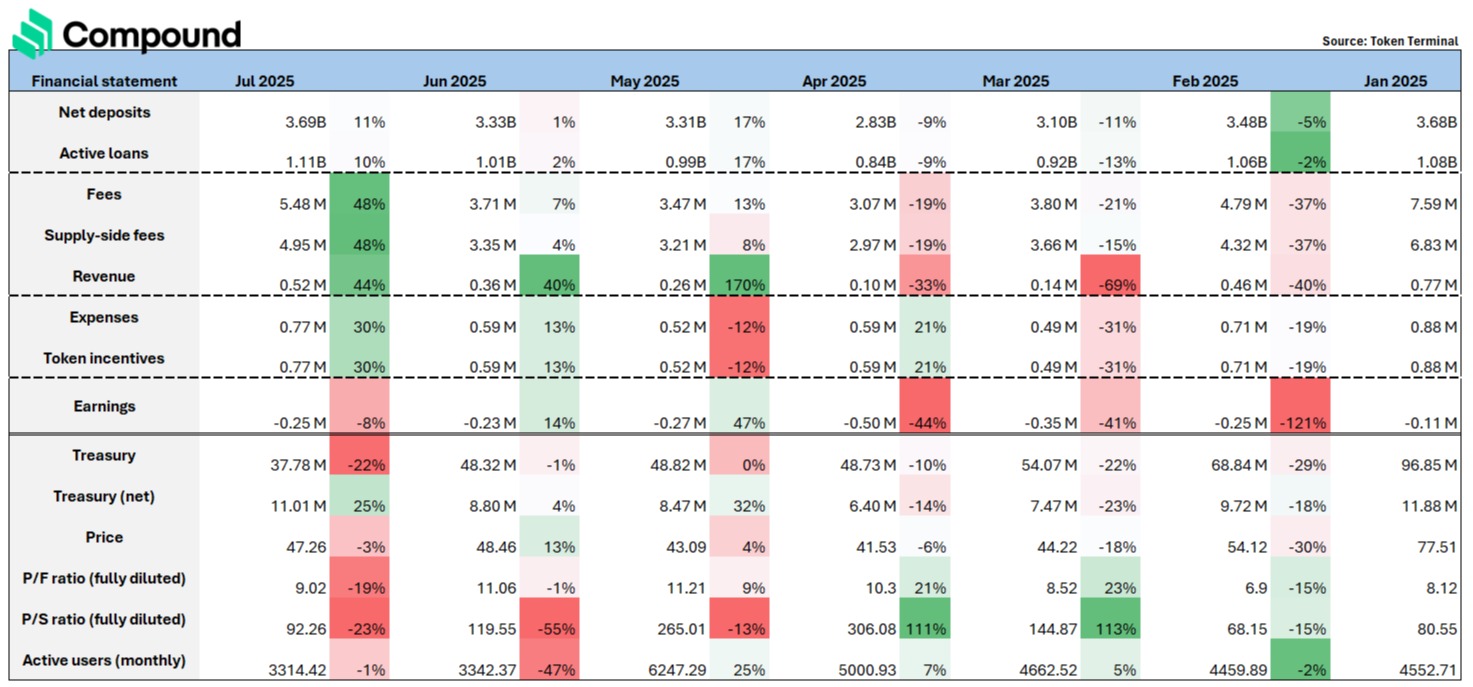

Apakah ada tanda penurunan pada keuangan Compound?

@compoundfinance, pernah menjadi protokol lending terkemuka, kini tertinggal dalam diversifikasi aset dan kecepatan inovasi. Berbeda dengan Aave yang responsif mengadopsi restaked ETH (rETH, ETHx, cbETH), staked BTC (lBTC, tBTC), dan aset PT Pendle, Compound lambat mengikuti tren tersebut.

Karena mendukung aset yang terbatas, fitur lending Compound masih sederhana dan belum memenuhi kebutuhan looping serta komposabilitas. Akibatnya, tingkat retensi pengguna rendah dan efisiensi modal lemah. Secara finansial, sejak awal 2025 Compound selalu mencatat kerugian bersih berkisar –$0,11 juta hingga –$0,25 juta, dengan harga token turun sekitar 40%.

Di ekosistem DeFi saat ini, looping adalah pondasi utama. Framework permissionless EVK (Euler Vault Kit) yang diadopsi Euler memudahkan developer dan protokol meluncurkan vault kustom dalam ekosistem lending Euler. Framework ini mendukung looping dan memperluas keterlibatan aset long-tail sehingga menjadi pilihan populer, membawa lonjakan pendapatan dan engagement pengguna.

<img src=”)

Pertumbuhan pesat ditunjukkan oleh lonjakan pendapatan bulanan dan TVL Euler setelah PT-USDe—aset looping terbesar—diluncurkan April lalu, masing-masing sekitar 72% dan 42%.

Dalam semester pertama tahun ini, Euler mencatat pertumbuhan TVL +800% dan pinjaman aktif +1160%—tertinggi di sektor lending dan jauh meninggalkan para pesaing.

Euler juga aktif bermitra dengan proyek dan platform yang mengadakan airdrop, seperti Fluid yang kini berkembang pesat setelah Euler. Menurut data https://github.com/0xFluid, TVL Fluid naik 53% year-to-date, hampir menyamai nilai terkunci Euler. Keberhasilan Fluid didasarkan pada desain lending inovatif dan efisiensi modal yang unggul.

<img src=”)

Keunggulan teknis Fluid—Smart Collateral dan Smart Debt—memungkinkan pengguna menjaminkan LP token (misal ETH/wstETH, USDT/USDC) sebagai agunan dan mengelola pinjaman sebagai pasangan aset LP yang fleksibel. Posisi pinjaman ini ditempatkan ke pasar likuiditas untuk menghasilkan imbal hasil sekaligus menekan biaya pinjaman.

Struktur ini memangkas beban bunga borrower, umumnya menawarkan tarif lebih rendah dibanding model konvensional. Fluid juga menyediakan rata-rata LTV yang lebih tinggi daripada Aave dan penalti likuidasi lebih ringan (3% dibandingkan 5% pada Aave), setara dengan efisiensi mode e-Aave.

Fitur looping instan dari Fluid menjadi daya tarik utama—memfasilitasi peminjaman stablecoin berbasis jaminan ETH dan re-collateralization seketika. Imbal hasil deposit yang tinggi bahkan mengundang investor besar (whale) untuk mengunci modal besar demi imbal hasil tahunan yang stabil.

Aave tercatat menginvestasikan $4 juta dalam token FUID dan memfasilitasi integrasi stablecoin GHO ke pool Fluid—mencerminkan keyakinan terhadap model Fluid dan mendukung pertumbuhan ekosistemnya.

Pendapatan protokol Fluid stabil di $790 ribu hingga $930 ribu pada semester pertama, namun performa token masih tertinggal. Tantangan utamanya adalah minimnya utilitas token dan belum ada mekanisme buyback yang pasti—meskipun performa protokol solid, akumulasi nilai ke token masih butuh perbaikan signifikan.

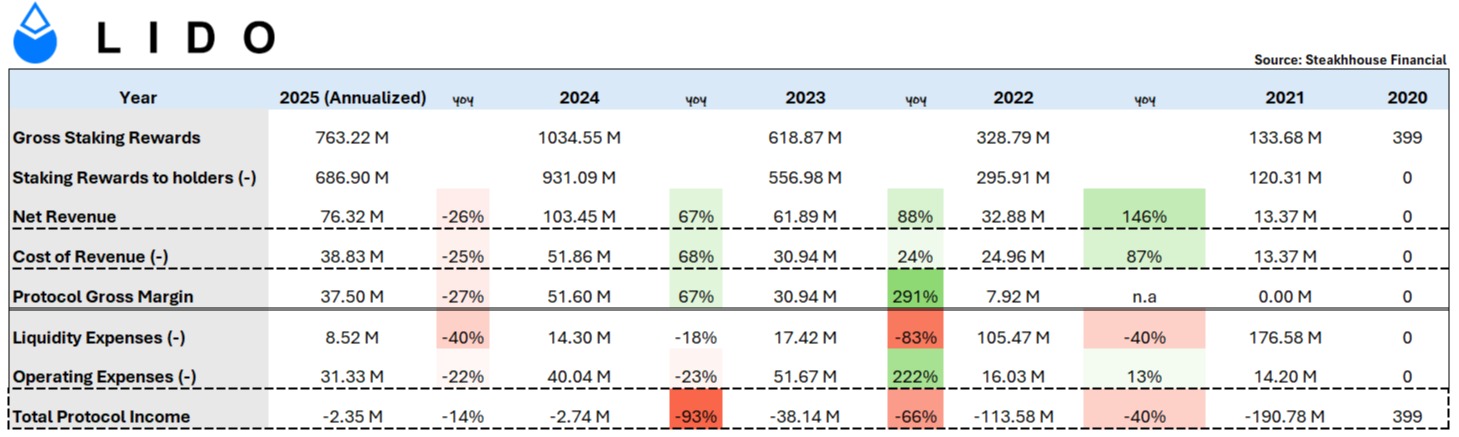

Lido: Kinerja keuangan protokol “ETH Beta”

-————————————————————-

[

Untuk mengurai kinerjanya, perlu kajian finansial yang lebih mendalam.

Pendapatan Staking: Kunci utama Lido adalah mengumpulkan ETH pengguna, membangun node validator, dan kemudian mengirimkan reward staking kepada para deposan.

Mayoritas reward tidak tinggal di kas Lido. Pada 2024, Lido menghasilkan $1,034 miliar reward staking—namun lebih dari $931 juta langsung didistribusikan ke staker sesuai aturan protokol: 90% untuk staker, 5% untuk operator node, dan 5% untuk kas DAO.

- Biaya Pendapatan: Imbalan operator node beserta penalti slashing (dibiayai Lido).

- Beban Likuiditas: Insentif LP untuk pemilik likuiditas.

- Beban Operasional: Hibah LEGO untuk komunitas/developer dan TRP untuk kontributor inti DAO.

Keunggulannya: Lido mampu memangkas biaya secara signifikan, dengan beban likuiditas turun ke $8,5 juta di 2025 dan beban operasional berkurang 20% dari 2023. Dengan pendapatan naik 88%/67% (2023/24) dan pengendalian biaya ketat, rugi bersih menyusut 66%/93%, tinggal sekitar $2 juta tahun ini.

Bagaimana prospek Lido ke depan?

Menyebut “pemimpin staking ETH” kurang performa mungkin terlalu keras, sebab biaya terus menurun, walaupun rugi masih berlanjut. Biaya protokol 10% telah menjadi standar industri dan kecil kemungkinan diubah.

Faktor penggerak pertumbuhan utama adalah skala staking ETH. Dibanding Solana, Sui, Avax, atau ADA, rasio staking ETH masih cukup rendah. Pemicu makro kunci adalah minat Wall Street terhadap imbal hasil staking ETH—BlackRock sudah ajukan izin agar staking ETH masuk ETF iShares mereka.

Jika terwujud, staking ETH bisa menjelma produk yield institusional mainstream, memungkinkan institusi untuk mengoptimalkan cadangan ETH. Jika Lido, Coinbase, atau platform potensial seperti Puffer menjadi pilihan utama, potensi perluasan pasar sangat besar. Namun demikian, imbal hasil staking per staker akan menurun seiring partisipasi jaringan meningkat.

DAO Lido mempertimbangkan skema bagi hasil pendapatan LDO untuk meningkatkan utilitas token dan memastikan akumulasi nilai jangka panjang. Tantangannya: mekanisme semacam ini bisa memangkas pendapatan protokol lebih jauh dan mengancam keberlanjutan. Alternatif berupa pembagian surplus berlebih juga masih dalam diskusi.

Sumber pendapatan inovatif Jito: MEV tips

-——————————————————

@jito_sol</a> menjadi pemimpin staking SOL, melampaui Lido dalam raihan pendapatan utama. Jito saat ini mengelola kira-kira 16 juta SOL yang distake (jitoSOL), setara 23% dari total jaringan.

Tingkat staking SOL—67,18%—adalah yang tertinggi di antara Layer 1 utama. Sejak Oktober lalu, Jito membangun fondasi infrastruktur restaking cair, memperkuat layanan restaking dan VRT (Vault Receipt Token) provider seperti Kamino Finance.

- Bug Bounty: Imbalan bagi white hat atas pelaporan celah keamanan.

- Insentif Liquidity Mining: Reward bagi penyedia likuiditas JitoSOL/VRT di platform DeFi (misal Orca, Jupiter).

- Restaking Grant: Dukungan untuk developer/operator Node Consensus Network (NCN) yang berkontribusi pada infrastruktur restaking.

- Interceptor Fee: Mencegah arbitrase jangka pendek dengan membekukan JitoSOL selama 10 jam; penarikan dini kena penalti 10%.

- JitoSOL Fee: Biaya manajemen 4% atas yield staking dan MEV, setara 0,3% per tahun atas deposit (7% APY × 4%).

- Tip Router: 3% tip MEV menjadi pendapatan protokol per epoch (2,7% ke DAO, 0,15% ke staker JTO, 0,15% ke pemegang JitoSOL).

Strategi Jito Foundation dalam kinerja finansial

Insentif likuiditas tetap menjadi pengeluaran terbesar Jito, terutama sejak Q2 2024 dengan kisaran $1–3 juta per kuartal.

Pendorong utama: JIP-2 dan JIP-13 mengalokasikan $JTO khusus insentif DeFi, utamanya di Kamino Finance. Sejak Q2 2024, pendapatan jitoSOL meningkat tajam, seiring looping DeFi via jitoSOL makin menarik—permintaan staking SOL naik, suplai jitoSOL bertambah, dan pendapatan ikut naik.

Sejak 2025, Jito Foundation mengalokasikan 14 juta JTO (~$24 juta) untuk insentif restaking dan adopsi DeFi VRT.

Sampai Q3 2025, sudah sekitar 7,7 juta JTO terdistribusi. Pendapatan tumbuh 36%, 67%, dan 23% di tiap kuartal—melebihi nilai insentif—membuktikan return program ini positif.

Pendapatan utama Jito didorong dua pilar: Tip Router dan JitoSOL fee. Dari Q4 2024, mania meme coin Solana mendorong lonjakan volume transaksi, mengukuhkan Jito sebagai penerima utama.

Di puncak hype, tips Jito menyumbang 41,6%–66% dari Real Economic Value (REV) Solana. Sejak Q2 2025, profit Tip Router melampaui JitoSOL fee, menegaskan kekuatan infrastruktur MEV Jito. Trader Solana aktif membayar "priority tips"—mesin ekonomi unik di Layer 1.

Meningkatnya aktivitas jaringan Solana, dominasi infrastruktur MEV, kekuatan jitoSOL, dan berkembang pesatnya kasus restaking, semuanya mendorong laba bersih Jito mencapai rekor ~$5 juta di Q2 2025—naik 57 kali lipat dari kuartal sebelumnya. Mania meme coin di 2024 mulai mereda, namun restaking SOL berpotensi menjadi motor pertumbuhan Jito selanjutnya.

Disclaimer:

1. Artikel ini diterbitkan ulang dari TechFlow. Hak cipta milik penulis asli, chingchalong02. Untuk pertanyaan atau keluhan terkait publikasi ulang, silakan menghubungi tim Gate Learn. Kami akan melakukan penanganan sesuai prosedur.

2. Disclaimer: Setiap opini dalam artikel ini sepenuhnya milik penulis dan bukan merupakan saran investasi.

3. Terjemahan bahasa lain disusun oleh tim Gate Learn. Dilarang menyalin, mendistribusikan, atau menjiplak terjemahan ini tanpa mencantumkan @LidoFinance</a> saat ini memiliki sekitar 8,8 juta ETH yang distake, senilai sekitar $33 miliar—mencakup 25% ETH yang distake dan 7% total suplai ETH. Lido adalah pemegang ETH on-chain terbesar (sharplink: ~440 ribu ETH; bitmine: ~833 ribu ETH">Gate](http://gate.com/)..

Lido tetap tak terbantahkan sebagai raksasa staking ETH—dikenal sebagai “)](https://github.com/TurtleDotXYZ “@TurtleDotXYZ dan @EulerFinance, <a href=”)

Artikel Terkait

Apa itu Stablecoin?

ONDO, Proyek yang Disukai oleh BlackRock

Apa Itu Narasi Kripto? Narasi Teratas untuk 2025 (DIPERBARUI)

Apa itu dYdX? Yang Perlu Anda Ketahui Tentang DYDX

Apa Itu Owlto Finance?