A Disputa pelo Mercado de Negociação de Ativos com Paridade

Muitos já sabem que a gestão de liquidez é mais do que minha área de atuação: é minha paixão. Neste artigo, convido você a revisitar os fundamentos e a explorar, de forma objetiva, a evolução do trading de ativos pareados. Ao destrinchar estruturas de liquidez e analisar as plataformas mais alinhadas para negociar esses pares, vamos aprofundar o entendimento dos conceitos-chave que continuam essenciais no setor. No caminho, destaco também dois lançamentos que se tornaram referência em soluções de liquidez este ano—Fluid DEX e EulerSwap—merecedores da atenção do mercado.

Os Primórdios do Trading de Ativos Pareados (2018-2019)

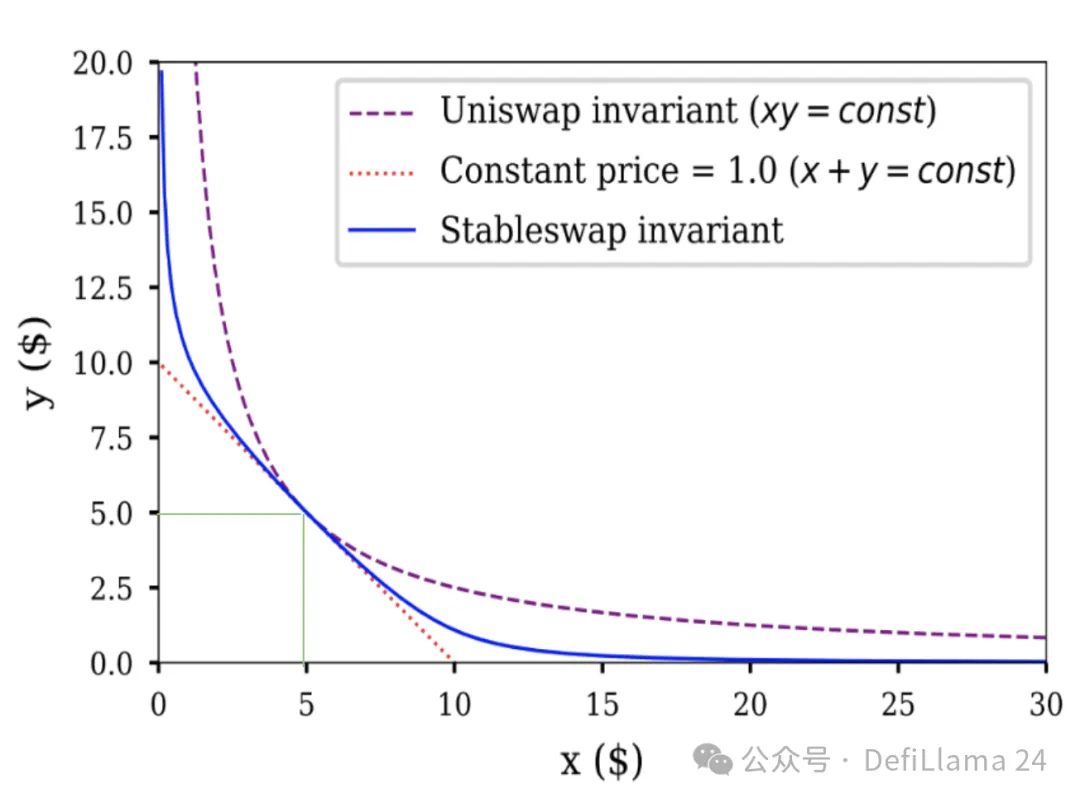

Há pouco mais de cinco anos, as únicas alternativas de trading em mainnet eram Uniswap, Bancor e uma seleção limitada de DEXs baseados em livro de ordens, como o EtherDelta. As opções para negociar ativos pareados eram raríssimas. Era comum, por exemplo, prover liquidez no pool USDC/USDT da Uniswap V2—uma estratégia que, hoje, vemos como quase temerária. Vamos analisar esse período e entender as ineficiências que ele acarretou. O principal indicador para pools de liquidez é o deslocamento relativo de preço entre dois ativos: se você já foi LP em um par volátil, sabe o desafio. No par LINK/ETH, se ETH sobe enquanto LINK cai, você termina com menos ETH (ativo que se valorizou) e mais LINK (ativo que se desvalorizou). No caso de USDC/USDT—ativos altamente correlacionados—eveno maior desvio até hoje (USDC desvalorizado no episódio SVB) foi de cerca de 10%; em geral, as oscilações não passam de alguns pontos-base. Mesmo assim, a Uniswap V2 dispersava a liquidez do pool numa faixa de preço absurda, alocando valor igualmente de 1 USDC = 0,0000000001 USDT até 1 USDC = 10.000.000.000.000 USDT. Na prática, 99,9% da liquidez do pool USDC/USDT nunca seria utilizada. O gráfico abaixo deixa claro o tamanho dessa ineficiência:

x*y=k vs. StableSwap

A única parcela de liquidez que realmente importa (considerando 1 USDC ≃ 1 USDT) está na interseção das duas linhas verdes—uma fração mínima da curva total.

Já a área azul do gráfico mostra como o StableSwap distribui a liquidez entre stablecoins. Em pares com preços próximos, a curva cobre um intervalo bem mais amplo e útil que a fórmula tradicional da Uniswap.

StableSwap: A Revolução dos Ativos Pareados (2020)

O StableSwap trouxe uma migração massiva de liquidez de stablecoins por sua eficiência—superior em mais de 100 vezes à Uniswap V2. Foi ali que vimos liquidez concentrada aparecer pela primeira vez em mainnet, antes do lançamento da própria Uniswap V3. A comparação entre ambas não é trivial: Uniswap V3 oferece flexibilidade, StableSwap da Curve é totalmente focado. Ambas têm méritos. Além da eficiência, a Curve inovou ao criar um modelo de incentivos—veCRV somado às recompensas CRV—tema já abordado diversas vezes. Incentivos são fundamentais para pares de ativos pareados, pois apresentam características próprias: volumes negociados são geralmente menores que os de pares voláteis, e a remuneração dos LPs é bastante limitada (os pares voláteis cobravam, até pouco tempo, entre 0,3% e 1%, enquanto pares pareados ficavam restritos a 0,05%). O aumento nos volumes costuma ocorrer apenas em eventos excepcionais (como na desvalorização do USDC, que registrou seu maior volume diário). Sempre acreditei, por essas razões, que incentivos eram ainda mais cruciais para pares pareados do que para os voláteis. Com a chegada de Fluid DEX e EulerSwap, porém, minha perspectiva mudou. Antes de explorar esses nomes, vamos rever outro marco: o lançamento da Uniswap V3.

Uniswap V3: Liquidez Concentrada e Personalização (2021)

Com a Uniswap V3, surgiu a liquidez concentrada e customizável para quase todos os tipos de ativos, multiplicando a eficiência dos provedores. No entanto, como o modelo se aplica a mais do que apenas pares pareados, o risco de perda impermanente ficou ainda mais acentuado para LPs em ativos voláteis. Apesar de inovador—e da ausência inicial de infraestrutura de suporte—a adoção foi, naturalmente, lenta. A concentração customizável foi um divisor de águas, especialmente para ativos “quase pareados”: pense em wstETH/ETH (altamente correlacionados, mas wstETH tende a valorizar frente ao ETH), ou LUSD/USDC (com correlação, mas com desvios pontuais do peg). Em tais cenários, a Uniswap V3 permite aos LPs replicar a eficiência do StableSwap da Curve, ajustando a distribuição conforme o mercado. Isso representou um avanço real. Ainda assim, a grande virada só aconteceu anos depois, com a chegada de Fluid DEX e EulerSwap.

Debt-as-Liquidity: Uma Nova Fronteira (2025)

Para ir direto ao ponto, não vou esmiuçar os modelos do Fluid e do EulerSwap aqui. O importante é entender por que eles revolucionam o design de liquidez. A Fluid inovou ao criar o conceito de “Smart Debt”, transformando a tomada de empréstimos em geração de liquidez. Imagine um usuário comum depositando ETH como garantia e tomando empréstimo em USDC. Realmente importa receber só USDC? Na prática, não—ele só quer uma stablecoin “dólar”. USDT serviria igualmente. O Smart Debt permite justamente isso. O tomador recebe uma cesta entre USDC e USDT, cuja proporção muda continuamente: a dívida vira liquidez no pool USDC/USDT. Para o tomador, isso significa custo menor, pois ele pode receber taxas de negociação que muitas vezes compensam os juros pagos.

Esse é o ponto de vista do tomador. Agora, do lado do protocolo: qual o impacto para Circle e Tether? Em essência, isso representa liquidez quase gratuita, dispensando incentivos externos. No caso da Circle—já consolidada no ecossistema—não é novidade. Para stablecoins como GHO, BOLD ou FRAX, a mudança é disruptiva. O foco aqui está na Fluid, mas a proposta principal da EulerSwap caminha em linha (embora o desenho seja diferente). O EulerSwap ainda está em testes, mas já movimenta volumes relevantes em USDC/USDT. Se você acompanhou até aqui, a tese é clara: “No DeFi, protocolos como Euler, Fluid ou equivalentes vão dominar o trading de ativos pareados.” Se ainda parece abstrato, vale lembrar: pares pareados trabalham com volume e taxas baixos, exigindo incentivos nos DEXs antigos para manter liquidez. Fluid e Euler sustentam essa liquidez com custo quase zero. Com a intensificação das guerras de taxas nesses pares (como já ocorre), os DEXs tradicionais não serão capazes de competir.

0xOrb: Um Novo Desafiante em Ascensão (ca. 2026)?

Para completar o panorama, vale mencionar o 0xOrb—um projeto intrigante que ainda não foi lançado. O conceito é simples: negociação de stablecoins com n tokens em um mesmo pool, onde n pode chegar a 1.000. Imagine um pool gigante de USDC e USDT, que gradualmente incorpora alternativas e oferece liquidez profunda entre elas e as principais moedas. Essa proposta favorece stablecoins menos populares, mas dificilmente dominará o volume de pares principais (como USDC<>USDT ou cbBTC<>wBTC). Esses pools podem permitir swaps cross-chain, mas vejo pouco benefício—os riscos e a complexidade extra de infraestrutura não compensam, principalmente hoje com soluções como CCTP, que permitem transferências instantâneas 1:1 entre redes de USDC e USDT.

E para as operadoras de DEXs tradicionais?

O ponto crítico: estamos lidando com pares pareados. Replicar esse framework para pares voláteis é dificílimo—basta ver as perdas enfrentadas no cofre Smart Debt + Colateral ETH/USDC da Fluid e seus LPs. DEXs como Aerodrome, focadas em ativos voláteis, sentirão pouco efeito. Já para DEXs voltadas a ativos pareados, o risco é existencial. Para finalizar, vejamos dois exemplos:

Curve: Game Over Sem Mudança Radical

O core da Curve segue sendo o trading de ativos pareados; a plataforma segue referência em liquidez para stablecoins. Apesar de tentar, sem sucesso, capturar o volume de ativos voláteis com o CryptoSwap, a chegada de Fluid e EulerSwap representa ameaça real de perda de mercado para a Curve. Não vejo como a Curve manter volumes relevantes (na prática, já saiu do top 10) sem mudanças profundas: reformular o veCRV para melhorar incentivos (tomando como referência modelos como veAERO), usar o crvUSD para turbinar a eficiência (por exemplo, permitindo LPs tomarem crvUSD) e criar mecanismos inovadores para capturar liquidez de ativos voláteis.

Ekubo: Novo Player, Grandes Desafios

A Ekubo está ainda mais exposta, por ser bem mais recente. Em primeira análise, é um DEX em ascensão no Ethereum, com volumes robustos. Funciona como alternativa à Uniswap V4, oferecendo mais mecanismos de liquidez e menos taxas extraídas pelo DAO, embora o padrão de mercado já seja baixo. O problema é que mais de 95% do volume concentra-se em USDC/USDT, cobrando taxa ínfima (0,00005%) e ainda precisando de incentivos. Ekubo comprou uma guerra de taxas que não pode vencer: não há como sustentar retornos tão baixos para LPs, enquanto Fluid e Euler conseguem (já que para o tomador, receber 0,1% via Smart Debt já é vantagem).

Números da Ekubo em 7 de julho de 2025: US$ 2,6 milhões em TVL, cerca de US$ 130 milhões negociados por dia, apenas US$ 662 em taxas diárias, com 8% incentivados via EKUBO. A plataforma já opera perto do limite de capacidade. A Ekubo iniciou esta “guerra de taxas” no par USDC/USDT, mas a própria estrutura tarifária tende a prejudicá-los. O DeFi sempre surpreende. Espero que este artigo amplia o olhar e aprofunde sua compreensão sobre o cenário de ativos pareados. Não tenho dúvidas de que a comunidade Ekubo vai criticar minhas opiniões embasadas nos fatos—essas reações só reforçam minha convicção. Já vi esse filme: apontei a insegurança da MAI—logo foi hackeada e perdeu o peg; denunciei manipulação e mentira de R/David Garai—em seis meses, R foi hackeada e sumiu; critiquei o time Prisma—menos de um ano depois, o protocolo foi hackeado e encerrado. E a lista continua.

Aviso legal:

- Este artigo foi republicado de [tokenbrice], com direitos autorais do autor original [tokenbrice]. Em caso de dúvidas sobre republicação, entre em contato com a Equipe Gate Learn. A equipe analisará conforme normas próprias.

- Aviso: As opiniões apresentadas neste artigo são de responsabilidade exclusiva do autor e não constituem recomendação de investimento de qualquer espécie.

- A tradução para outros idiomas é realizada pela Equipe Gate Learn. Nenhuma versão traduzida pode ser copiada, distribuída ou plagiada sem o devido crédito à Gate.

Compartilhar

Conteúdo